La Cámara Argentina de Comercio y Servicios (CAC) analizó el proyecto de ley “Régimen Penal Tributario y Procedimiento Tributario”, conocido como “inocencia fiscal” y expresó su preocupación por los cambios tributarios que contempla la iniciativa.

La entidad que preside Natalio Mario Grinman respaldó la reducción de impuestos y la simplificación del sistema tributario que impulsa el proyecto, pero alertó que el esquema de multas propuesto es excesivo y podría generar un fuerte impacto sobre las empresas.

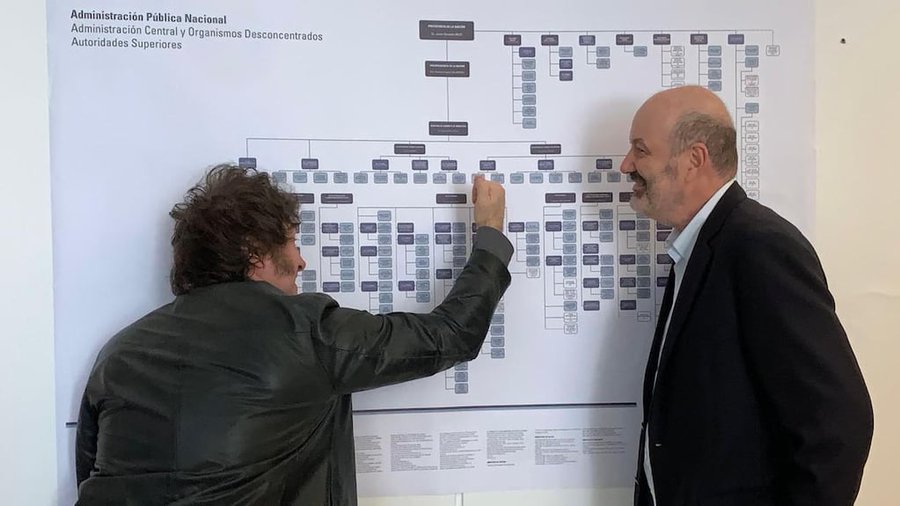

El texto oficial que envió el presidente Javier Milei al Congreso el pasado 9 de diciembre promete modificar el sistema tributario.

La CAC reconoció la necesidad de actualizar los montos de las sanciones, pero sostuvo: “Los valores propuestos para la Ley N° 11.683 resultan excesivos y pueden llevar a numerosas empresas, especialmente a las pequeñas y medianas, a sufrir importantes quebrantos”.

Ante este escenario, la entidad recomendó avanzar hacia un sistema de multas escalonado, “suficientemente punitivo y disuasivo” para cada tipo de contribuyente, pero “sin provocar daños desmedidos” en su estructura económica y financiera.

“Se propone modificar el sistema de multas planteado por uno escalar, en particular para las infracciones formales, que permita que el monto de las sanciones se adecue al tipo de contribuyente considerando su capacidad económica presunta”, señaló la CAC en un comunicado.

Reforma del régimen Penal Tributario: qué dice el proyecto

El proyecto, conocido como “inocencia fiscal”, es una iniciativa que apunta a redefinir la relación entre el Estado y los contribuyentes.

El objetivo central es simplificar los procesos impositivos, bajar la conflictividad judicial y promover la regularización voluntaria de los contribuyentes, en especial de aquellos que tienen dólares fuera del sistema financiero.

En la práctica, el esquema les permitiría reingresar esos fondos sin multas ni sanciones penales.

La iniciativa introduce tres grandes reformas: en el procedimiento, en el régimen penal tributario y en las declaraciones impositivas.

Con respecto al régimen penal tributario, la propuesta actualiza los montos que determinan los delitos fiscales, hoy desactualizados.

Por ejemplo, el piso para la evasión simple subirá de $1,5 millones a $100 millones, y para la evasión agravada de $15 millones a $1.000 millones.

También se incorpora un mecanismo que permite extinguir la acción penal si el contribuyente cancela la deuda e intereses antes de que se formule la denuncia.

Si el proceso ya se inició, podrá cerrarlo con el pago total más un 50% adicional dentro de los 30 días. Esta posibilidad solo podrá usarse una vez por persona o empresa.